DSN norme 2023

Mise en place

La norme DSN évolue, elle passe à la version P23V01.

Cette nouvelle norme intègre quelques évolutions mineures, décrites ci aprés.

Concrètement, la nouvelle norme sera en production en théorie le 25 janvier 2023. Dans EIG, vous pourrez donc passer en norme 2022 le 26 janvier 2023.

Cela veut dire que vous ne pouvez pas envoyer de DSN dans cette version avant cette date (même une DSN test).

L’ouverture de la période de paye de février 2023 ne peut se réaliser que si toutes les sections de déclaration sont à la norme 2023. Elle ne peut donc pas non plus se faire avant le 24 janvier.

Il n’est pas impossible que cette date soit avancée, nous vous préviendrons dans ce cas par une notification.

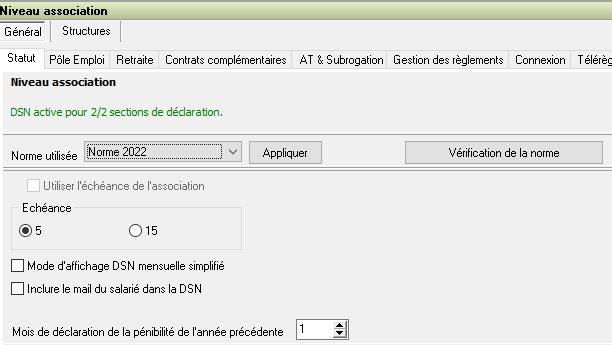

A partir du 26 janvier, allez dans le menu paramétrage DSN, choisissez le niveau structure association, et l’onglet Général\Statut.

Dans la zone Norme utilisée, choisissez 2023 et cliquez sur le bouton Appliquer.

Le programme vérifie la date de mise en production de la DSN 2023 (au cas où elle est avancée ou reculée).

Puis autorise ou pas le passage en version 2023.

Dans tous les cas, si la vérification échoue, la date reste au 26/01/2023.

Ouverture de la période de paye de février 2023

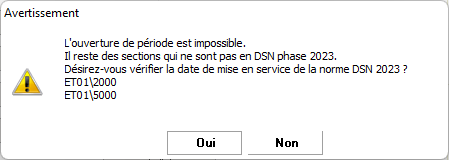

Avant d’ouvrir la période de paye de février 2023, le programme vérifie que toutes les sections de déclaration sont en norme 2023. Si tel n’est pas le cas, le message suivant s’affiche :

Dans le cas, peu probable, où la norme 2023 ne pourrait pas être mise en service sur la paye de janvier 2023, nous avons prévu un déblocage de l’ouverture de paye qui ne sera activé que dans ce cas-là.

Code cotisation retraite pour la MSA

le code cotisation retraite 105 (cotisation unifié AA y compris l'APEC) peut être remplacé par les code 131 (cotisation unifié AA) et 132 (cotisation APEC). La MSA précise que ce n'est pas obligatoire pour 2023 mais il ne faut évidemment pas mélanger les deux codifications.

Code base assujetti IRCANTEC

le code base assujetti 029 pour l'Ircantec est remplacé par le code 028.

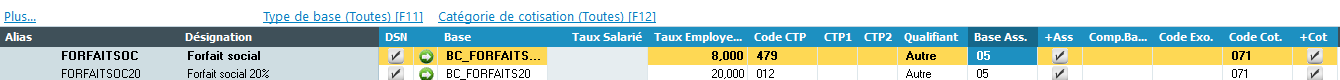

Assiette forfait social

Les rubriques forfait social doivent être désormais sous l'assiette 05 quelque soit le taux du forfait social

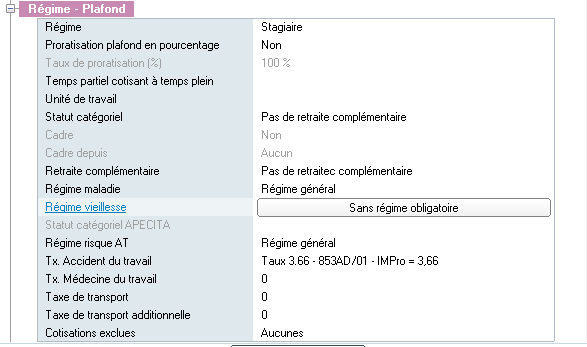

Stagiaire en DSN

Pour les stagiaires, un contrôle a été ajouté au niveau du code régime vieillesse. Celui ci doit être égal à 999 sans régime obligatoire.

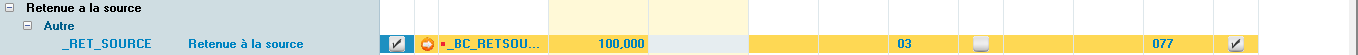

Retenue à la source

Pour les salariés non résident en France, le montant de la retenue à la source doit être déclaré en bloc 81 code 077.

Le paiement de la retenue à la source (RAS) en DSN était initialement prévu en 2023 mais a finalement été abandonné. Sa déclaration reste d’actualité.

Net social

Préambule

Définition

Le « Montant net social » est constitué :

- de l’ensemble des sommes brutes correspondant aux rémunérations et revenus de remplacement versés par l’employeur au salarié (salaires, primes, rémunération des heures supplémentaires, avantages en nature, indemnités de rupture, etc., mais hors IJSS) ;

- duquel il faudra déduire des cotisations et contributions sociales.

En détail, voici les principaux éléments à prendre en compte en ce qui concerne les montants bruts à retenir :

- Les revenus d’activité (salaire de base, gratifications, primes de toutes natures)

- Les rémunérations des apprentis et contrats d’accompagnement dans l’emploi

- La rémunération des heures supplémentaires et des heures complémentaires

- La rémunération des jours de RTT monétisés en application de la loi du 16 août 2022

- La rémunération des jours travaillés en plus par les salariés en forfait jours en contrepartie de la renonciation à des jours de repos

- Les gratifications des stagiaires, pour leur montant intégral (y compris, donc, la fraction en franchise de cotisations)

- Les primes de toutes natures (y compris celles versées en cas d’impatriation ou d’expatriation, ou celles exonérées comme la prime de partage de la valeur)

- La totalité des avantages en nature assujettis, évalués sur une base réelle ou forfaitaire

- La participation des employeurs aux chèques-vacances et au financement des services à la personne (y compris la part exonérée de cotisations)

- À l’exception des IJSS, les revenus de remplacement versés directement par l’employeur (ex. : indemnités légales d’activité partielle, allocations de chômage intempéries, indemnités versées dans le cadre d’un congé de reclassement, avantages de préretraite), à l’exception des IJSS

- En cas d’arrêt de travail avec maintien de salaire, les montants bruts des indemnités complémentaires aux IJSS

- En cas d’activité partielle, les indemnités légales ainsi que les éventuelles indemnités complémentaires versées par l’employeur

- La rémunération versée pendant des périodes de congé ou de repos issue d’un compte épargne-temps

- Les indemnités de congés payés qui figurent sur le bulletin de paye (en revanche, le net social correspondant à des indemnités versées par des caisses de congés payés sera, a priori, déclaré par les caisses)

- Les contributions patronales finançant des régimes de protection sociale complémentaire (retraite supplémentaire, prévoyance), peu important qu’il s’agisse de régimes à adhésion obligatoire ou facultative, à l’exception de celles finançant des régimes collectifs et obligatoires Frais de santé (1),

- Les indemnités de rupture de toutes natures

- La participation et l’intéressement, uniquement lorsque les sommes sont directement versées par l’employeur au salarié (voir nos développements pour la question de la mention sur le bulletin de paye ou sur la fiche annexe)

- Les jetons de présence

- Les sommes qui, bien que qualifiées de frais professionnels, sont assujetties à cotisations faute de répondre aux conditions d’exclusion d’assiette

Les éléments à ignorer

En miroir de ce qu’il faut prendre en compte, les éléments à ignorer pour calculer le Net social correspondent soit à des éléments qui ne constituent pas des revenus, soit à des éléments que l’administration entend exclure par exception :

- les remboursements de frais professionnels (allocations forfaitaires ou frais réels selon le cas), pour leur montant répondant aux conditions d’exonération et échappant de ce fait aux cotisations (a contrario, les sommes versées à titre de remboursement de frais, mais assujetties à cotisations faute de respecter les conditions requises seraient à prendre en compte comme des revenus d’activité) ;

- Pour leur fraction exonérée, les participations des employeurs aux frais de transport domicile-lieu de travail de leurs salariés (abonnements aux transports publics, prime transport, forfait mobilité durable) ou au financement des titres-restaurant ;

- les avantages en nature exonérés de cotisations et d’impôt sur le revenu car liées aux activités sociales (ex. : avantages tarifaires, activités sociales et culturelles des CSE) ;

- les contributions patronales finançant des régimes de prévoyance Frais de santé à caractère collectif et obligatoire (la loi imposant en effet une couverture minimale Frais de santé collective et obligatoire ; c. séc. soc. art. L. 911-7) ;

- le versement santé (ou « chèque santé ») de l’employeur, dont peuvent bénéficier certains salariés en lieu et place de la complémentaire Santé collective et obligatoire de l’entreprise (c. séc. soc. art. L. 911-7-1) ;

- les IJSS, même en cas de subrogation (le Net social correspondant sera déclaré par les CPAM) ;

- l’intéressement et la participation placés sur des plans d’épargne ;

- les abondements des employeurs aux plans d’épargne salariale.

Quelles cotisations déduire ?

Le « Montant net social » s’obtient en déduisant de la base brute de départ ;

- la part salariale de l’ensemble des cotisations et contributions sociales obligatoires d’origine légale ou conventionnelle (sécurité sociale, retraite complémentaire AGIRC-ARRCO, assurance chômage, cotisation salariale maladie spécifique à l’Alsace-Moselle, CSG, CRDS, etc.) ;

- les cotisations salariales finançant des complémentaires Frais de santé à caractère collectif et obligatoire.

Les autres cotisations salariales de protection sociale complémentaire (ex. : retraite supplémentaire, prévoyance, dépendance) ne devraient pas être déduites, peu importe que les régimes en question aient ou non un caractère collectif et obligatoire.

Mise en place en GRH

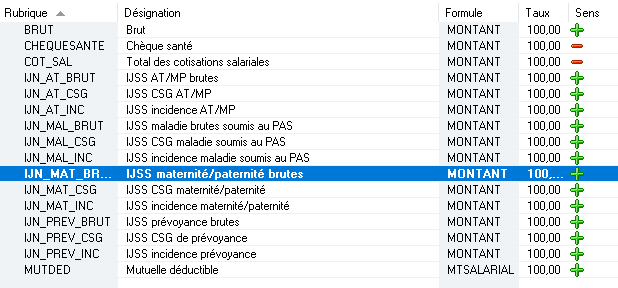

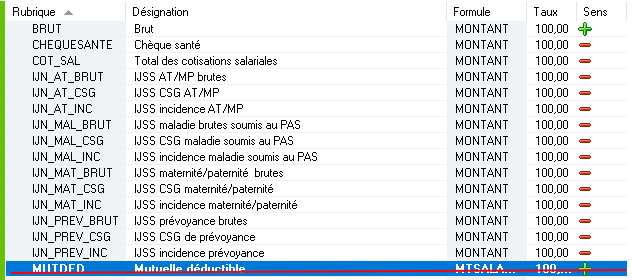

La rubrique itérative NETSOCIAL a été créée et contient les éléments suivants :

La rubrique a été créée mais par défaut ne s'imprime pas sur le bulletin. Si vous désirez l'imprimer, il faut aller cocher la case correspondante dans la rubrique

La codification ci dessus correspond à une codification standard EIG. Si vous avez effectué des modifications, il faudra en tenir compte et ajuster la rubrique en conséquence.

Il vous appartient de compléter la rubrique avec les rubriques utilisateurs et en fonction de la définition du net social.

La rubrique COT_SAL totalise toutes les cotisations salariales et est retirée du net social. Par conséquent, il convient d'ajouter au net social les autres cotisations salariales de protection sociale complémentaire (ex. : retraite supplémentaire, prévoyance, dépendance).

Doit être également ajouté la part patronale des cotisations de prévoyance ou de retraite supplémentaires.

En ce qui concerne le chèque santé, c'est en principe une rubrique entrant dans le brut. Comme elle doit être ignorée du net social, on la retire (Vérifiez la codification de la rubrique CHEQUESANTE !).

Pour la rubrique MUTDED, il convient de déterminer si cette rubrique est utilisée pour financer des complémentaires Frais de santé à caractère collectif et obligatoire. Si c'est le cas, elle doit être déduite du brut pour obtenir le net social. Comme elle est déjà déduite (car elle fait partie de COT_SAL) il faut la retirer de la rubrique NETSOCIAL

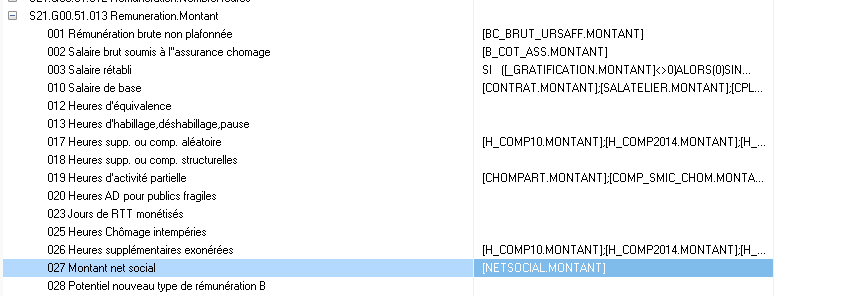

Paramétrage DSN

Pour la déclaration du montant net social en version de norme P23V01 a été mobilisée la valeur de réserve « 027 - Potentiel nouveau type de rémunération C », qui est à lire dans le cas d’espèce comme « 027 – Montant net social ».

Dans paramétrage DSN onglet rubrique, pour le bloc 51.013 code 027, indiquez la rubrique NETSOCIAL

DSN FCTU

En cas de changement de Siret d'un établissement, ou en cas de changement d’établissement d’un salarié, il n’était pas possible d’envoyer dans le même mois un signalement fin de contrat avec le nouveau Siret. En effet, la DSN mensuelle n'étant pas envoyée, le chainage pour retrouver l'historique du salarié n'était pas possible.

A partir de la norme 2023, il sera possible d'envoyer immédiatement les FCTU. En effet, la norme 2023 intègre un nouveau bloc (Bloc 45) qui permet de déclarer le Siret et le numéro de contrat précédemment utilisé. Par conséquent, le FCTU sera envoyé avec le nouveau Siret et le nouveau numéro de contrat mais comportera un bloc 45 permettant de faire le chainage pour la recherche de l'historique. Ce bloc 45 est automatiquement créé lorsque le programme détecte un changement de Siret par rapport à la dernière DSN envoyée.

Pour janvier 2023

- Il est possible de générer le FCTU (à partir de la clôture) mais il ne faut pas l'envoyer tant que la norme 2023 n'est pas autorisée.

- l'ouverture de la norme 2023 qui devrait intervenir aux alentours du 25 janvier.

- Dès la norme 2023 (aux alentours du 25 janvier) est ouverte, allez dans le paramétrage DSN afin d'appliquer la nouvelle norme.

- Vous pouvez ensuite envoyer les FCTU

Après janvier 2023