Prélèvement à la source

Présentation générale du calcul

L'établissement du taux de prélèvement à la source

- Chaque foyer fiscal disposera d'un taux de prélèvement à la source personnalisé, qui sera calculé par la DGFiP sur la base du revenu de (N-2).

- Le taux sera mis à jour automatiquement le 1er septembre de chaque année à l'issue de la taxation des revenus.

- Le taux figurera sur l'avis d'impôt et également dans l'espace personnel de l'usager sur le site www.impots.gouv.fr.

- L'usager aura l'obligation de signaler ses changements de situation de famille pour re-calcul automatique du taux par la DGFiP.

- Le taux de prélèvement pourra être modifié en cours d'année à initiative de l'usager :

- Modulation si sa situation respecte certains critères

- Option pour l’individualisation du taux de prélèvement au sein du couple

- Option pour le taux neutre

- Pour les revenus versés par un tiers, le calcul du prélèvement par le collecteur

- Le taux de prélèvement sera transmis par l'administration fiscale au collecteur de manière dématérialisée et automatique via le CRM de retour de la DSN.

- Le prélèvement correspondra à l'application du taux au revenu net imposable.

- En l'absence de taux transmis par l'administration, le collecteur appliquera un taux par défaut sur la base d'un barème publié chaque année.

- Pour les revenus non versés par un tiers, le calcul du prélèvement par la DGFiP

- La DGFiP calculera un échéancier annuel de prélèvements mensuels ou trimestriels sur la base des revenus (N-2) et du taux.

- L'usager pourra moduler son assiette de prélèvement ainsi que son taux selon certaines conditions.

Consignes et axes fonctionnels

Validité du taux :

-

- Un taux est valide jusqu’à la fin du deuxième mois qui suit sa mise à disposition.

Exemple : déclaration DSN de MPD 01/19, déposée le 5/02/19.

CRM nominatif mis à disposition le 13/02/19 => taux valides jusqu’au 30/04/19.

Salarié avec contrats successifs dans une même entreprise entrecoupés de périodes sans contrat :

-

- Lorsque l’employeur liquide la paie : soit il dispose d’un taux valide et il l’applique, soit il applique la grille de taux par défaut.

Abattement contrat court :

-

- Un abattement d’assiette s’applique en cas de rémunération versée à un salarié en contrat à durée déterminée de moins de 2 mois ou dont le terme est imprécis, lorsque le taux appliqué est issu de la grille de taux par défaut.

- Cet abattement, qui s’applique sur le montant imposable à soumettre au PAS, est d’un montant d’un demi-SMIC net imposable.

- Cet abattement s’applique en totalité (même si la période est infra-mensuelle), et c’est toujours le barème mensuel qui s’applique.

- Abattement = 624 € pour 2019

- Le taux issu de la grille est déterminé après application de l’abattement.

- Exemple :

- Salarié avec rémunération nette fiscale de 2200 €, en contrat de 1 mois.

- Montant après abattement : 2200-624 = 1576 €.

- Taux de 2.5 %

- Montant PAS = 1576 * 2.5 = 39.40€

Traitement des IJSS

-

- Les IJSS subrogées sont soumises au PAS avec les particularités suivantes :

- Les montants d’IJSS subrogées par l’employeur ne sont en aucun cas déclarés dans la zone « revenu net fiscal » de la DSN => l’assiette déclarée (RNF excluant les IJSS) pourra donc être différente de l’assiette sur laquelle est effectivement calculé le PAS (revenus imposables dont les IJSS).

- Les IJSS maladie peuvent être imposables ou non, selon que le salarié relève d’une affection de longue durée (ALD) ou non. Pour contourner cette difficulté, les IJSS maladie subrogées ne sont soumises au PAS que pendant les deux premiers mois d’indemnisation continue. Au-delà, le PAS cesse d’être prélevé.

- Les IJSS AT sont imposables à 50% et sont donc soumises au PAS à 50%

- Les IJSS non subrogées sont soumises au PAS par la CPAM.

- Les apprentis et stagiaires

- Pour les apprentis et stagiaires les montants d’IJSS subrogées par l’employeur ne sont en aucun cas déclarés dans la zone « revenu net fiscal » de la DSN => l’assiette déclarée (RNF excluant les IJSS) pourra donc être différente de l’assiette sur laquelle est effectivement calculé le PAS (revenus imposables dont les IJSS).

- Les IJSS subrogées sont soumises au PAS avec les particularités suivantes :

Intégration dans EIG

Paramétrage du PAS

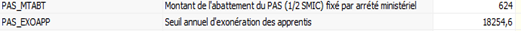

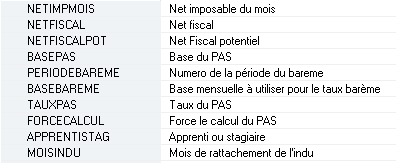

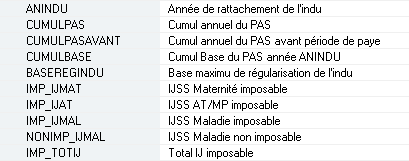

Constantes:

Deux nouvelles constantes ont été rajoutées, il s’agit de l’abattement pour les contrats courts et du seuil d’exonération pour les apprentis.

Le montant du ½ SMIC est fixé par arrêté ministériel que l’on retrouve dans le BOFIP (pour information, le montant de l’année 2019 a été publié le 28/12/2018 dans le BOFIP : http://bofip.impots.gouv.fr/bofip/11255-PGP.html).

Le montant du seuil d’exonération correspond au SMIC brut annuel évalué selon la valeur du SMIC au 1er janvier et sur la base de la durée légale.(Pour 2019 : 1820 heures X 10.03 = 18254.60)

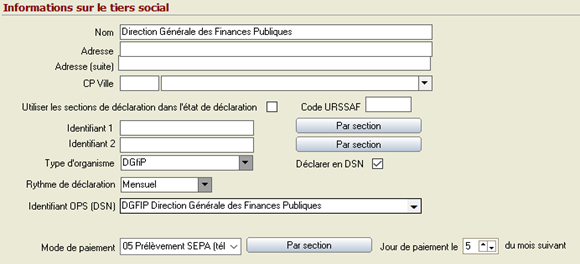

- Tiers sociaux:

Un nouveau tiers social a été ajouté afin de pouvoir définir la périodicité de règlement

La codification du tiers DGFiP est la suivante :

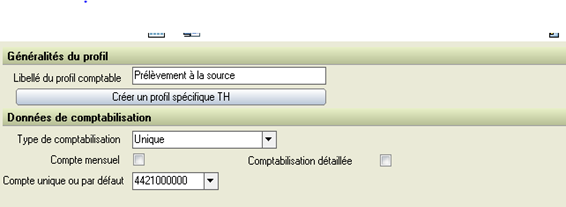

- Profil comptable:

Un profil comptable a été créé imputant le montant du prélèvement à la source au compte 442100. Ce compte est préconisé selon les règles du PCG, toutefois il vous est possible de le remplacer par le compte défini dans votre association.

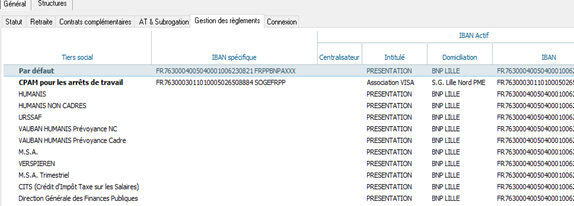

- IBAN Spécifique:

Il est possible d’affecter un compte bancaire spécifique pour le paiement du PAS

Pour ce faire, il faut se rendre dans le menu paramétrage de la DSN, sur l’onglet gestion des règlements :

Il faut ensuite se positionner sur la ligne du tiers DGFiP pour modifier la codification par défaut et sélectionner l’IBAN désiré.

Il faut s’assurer que l’IBAN a été déclaré dans les mandats sur votre compte impots.gouv.fr pour que le télérèglement puisse se faire auprès de votre banque.

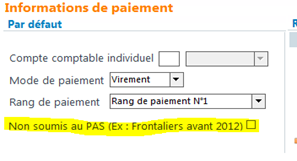

- Cas particulier: les frontaliers

Dans l’onglet financier de la fiche personne cocher la case si ce sont des frontaliers non soumis au PAS

- Codification DSN:

Elle doit prendre en compte les éléments du PAS et les intégrer dans le fichier.

- Elle utilise les nouvelles rubriques de paye pour alimenter les rubriques DSN

- Le paramétrage des rubriques DSN a été automatiquement modifié en conséquence :

Absence de prélèvement du PAS par la DGFIP suite à l'envoi d'une DSN

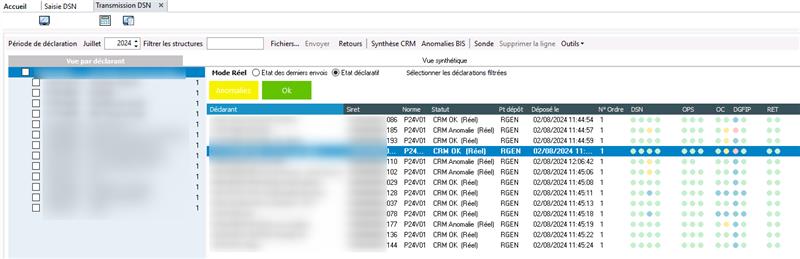

Si une association n'a pas été prélevée du montant du prélèvement à la source, allez dans DSN / Suivi DSN / Transmission

Sur la capture écran ci-dessous, pour 2 établissements vous voyez un point rouge dans la 1ère colonne DGFIP

En cliquant sur ce point rouge, vous aurez le message suivant :

La DGFiP ne peut pas prendre en compte votre paiement du prélèvement à la source pour le motif suivant :

Compte bancaire inconnu pour ce SIREN dans son espace abonné professionnel impots.gouv.fr : prélèvement SEPA invalide.

Pour régulariser votre situation vous pouvez :

Jusqu’à la date limite de substitution, déposer une déclaration « annule et remplace intégral », comportant un bloc de versement PAS enrichi de données bancaires BIC/IBAN enregistrées dans votre espace abonné professionnel. Un mandat SEPA interentreprises signé devra être transmis par vos soins à votre banque.

Après la date limite de substitution et jusqu'à la fin du mois de l'échéance, vous pouvez également, à titre exceptionnel, effectuer un télépaiement à partir de votre espace abonné professionnel, après y avoir préalablement mis à jour vos données bancaires BIC/IBAN et transmis un mandat SEPA interentreprises signé à votre banque. Dans l’hypothèse où ce paiement interviendrait après la date d’échéance, vous vous exposez à l’application d’une sanction.

=> L'asso a changé son compte bancaire en DSN mais n'a pas modifié le compte communiqué à la DGFIP sur le site impots.gouv.fr

Je ne sais pas si elle a donné l'autorisation de prélèvement sur le compte par la DGFIP à la banque

Procédure de correction :

Pour régulariser votre situation vous pouvez :

- Jusqu'à la veille de la date d'échéance à 23h59 déposer une déclaration " annule et remplace intégral ", comportant un bloc de reversement PAS enrichi de données bancaires BIC/IBAN enregistrées dans votre espace abonné professionnel. Un mandat SEPA interentreprises signé devra être (ou avoir été) transmis par vos soins à votre banque.

- A compter de la date d'échéance, et jusqu'à la fin du mois de l'échéance à titre exceptionnel, effectuer un télépaiement à partir de votre espace abonné professionnel, après y avoir préalablement mis à jour vos données bancaires BIC/IBAN et transmis un mandat SEPA interentreprises signé à votre banque. Dans cette hypothèse, vous vous exposez cependant à l'application d'une sanction.

https://www.net-entreprises.fr/media/documentation/guide-dsn-pas.pdf

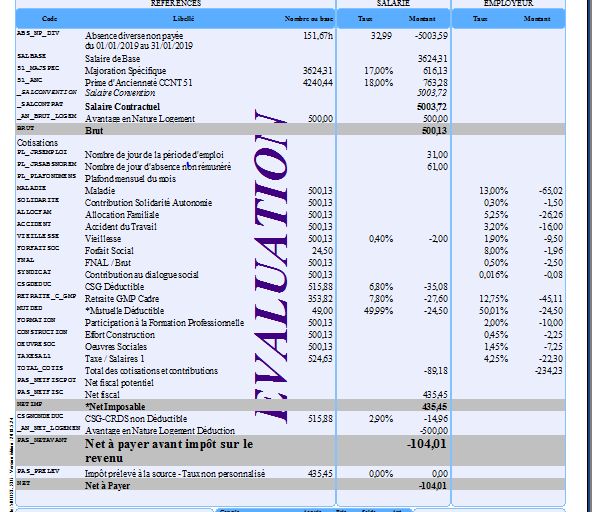

Le calcul de paye

De nouvelles rubriques ont été créées afin de calculer les éléments nécessaires au prélèvement à la source.

Les nouvelles rubriques:

- PAS VARIABLE : C’est la rubrique centrale du calcul du PAS

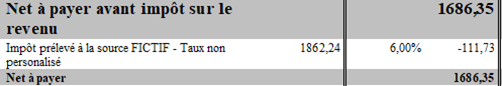

- PAS_NETAVANT : C’est une rubrique itérative permettant de calculer et d’afficher le net avant PAS.

Cette rubrique apparaît sur le bulletin avec une taille de police de caractères plus grande que les autres rubriques (obligation décrite dans le décret d’application du bulletin simplifié)

- PAS_PREFIGUR : Il s’agit d’une rubrique de paye qui permettait de calculer le montant du PAS mais qui n’avait pas d’impact sur le net à payer. Ainsi, il était possible de faire de la préfiguration, c’est-à-dire de calculer et d’imprimer sur le bulletin le montant du PAS pour la période d’octobre 2018 à décembre 2018.

- PAS_PRELEV : Il s’agit de la rubrique de paye utilisée pour le calcul réel du PAS à partir de janvier 2019.

- Cas particulier des contrats courts:

Les montants versés aux individus rémunérés au titre d'un contrat dit " contrat court " (contrats à durée déterminée ou contrats de mission de moins de 2 mois, ou contrats à terme imprécis dont la durée minimale n'excède pas 2 mois) et pour lesquels l'employeur ne dispose pas d'un taux personnalisé font l'objet d'un abattement correspondant au montant d'un demi-SMIC net imposable.

L'abattement d'un demi-SMIC ne s'applique pas aux indemnités journalières. Le taux de PAS à appliquer est donc déterminé à partir de la somme des IJ subrogées et du montant de la RNF hors IJ, auquel a été préalablement soustrait l'abattement.

Le programme calcule automatiquement un abattement si nécessaire, c’est-à-dire si on ne dispose pas de taux personnalisé, et si le contrat CDD a une durée inférieure à deux mois (Calcul sur la date de fin prévue) ou est un CDD sans terme précis (dans ce cas le calcul est effectué avec la durée initiale).

Lorsque le contrat est prolongé, il n’y a pas de régularisation. On calcule le PAS en fonction de la situation en cours.

Il n’y a pas de proratisation de l’abattement en fonction de l’horaire ou du nombre de jours effectués.

Dans le cas de multi-CDD courts dans le même mois, un abattement est appliqué pour chaque contrat.

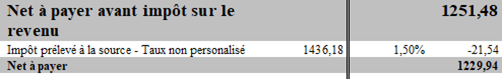

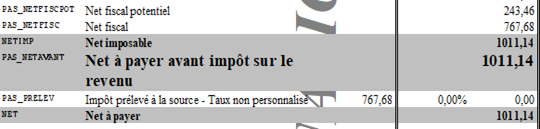

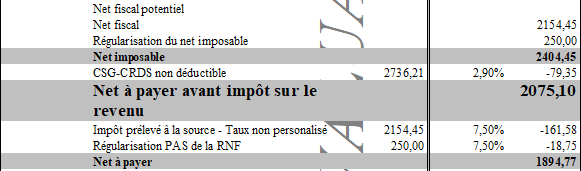

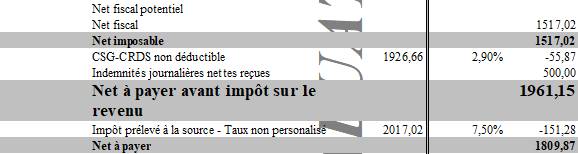

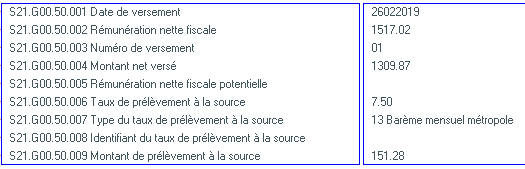

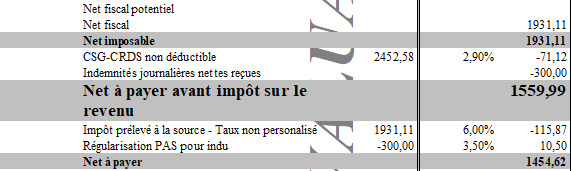

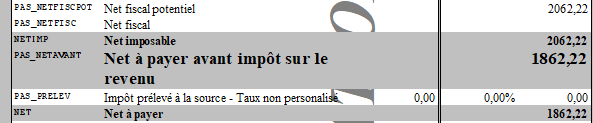

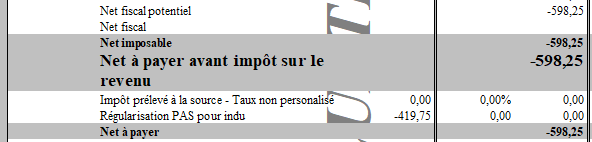

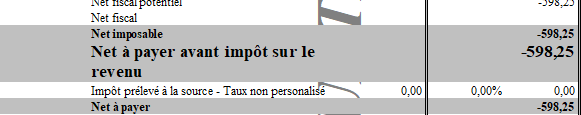

Sur la fiche de paye, on retrouve les éléments suivants :

- Le net fiscal potentiel correspondant au calcul habituel du montant imposable

- Le net fiscal qui reprend l’abattement

- L’impôt prélevé à la source avec le taux issu du barème en vigueur

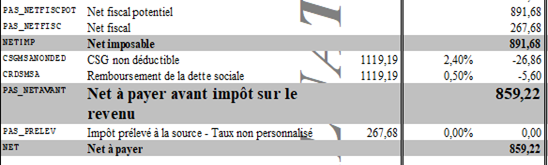

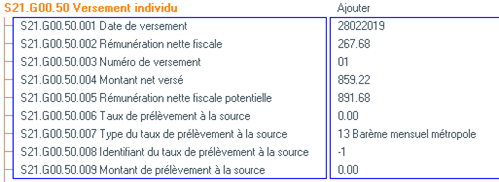

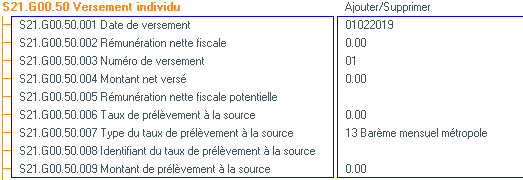

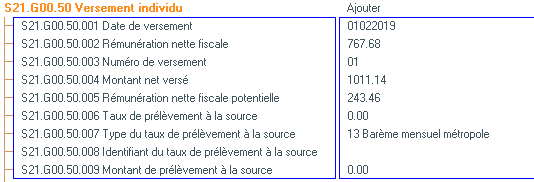

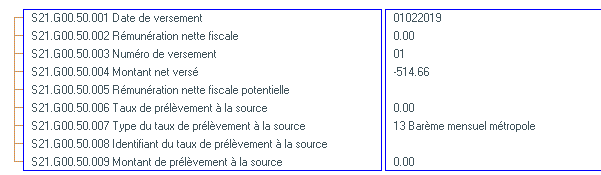

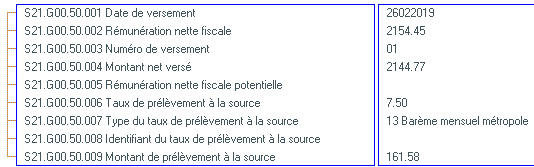

En DSN, on déclare :

- Le net imposable en rémunération nette fiscale potentielle.

- Le net imposable moins abattement en rémunération net fiscale

- Le taux et le montant du PAS sont dans la majorité des cas égaux à zéro

- L’identifiant du taux de PAS est égal à -1. Cela permet à la DGFIP de savoir qu’un abattement a été réalisé pour un contrat court.

- Cas particulier des stagiaires ou apprentis:

Dans le cas d'un contrat d'apprentissage ou de stage, la rémunération versée à un apprenti ou un stagiaire est exonérée d'impôt sur le revenu en deçà d'un seuil annuel correspondant au montant du SMIC annuel (voir paragraphe constante).

Les modalités d'application du PAS sont calées sur le caractère imposable à l'impôt sur le revenu. Les rémunérations versées doivent donc être soumises au PAS lorsque celles-ci sont imposables, donc dépassent le seuil d'exonération.

Les montants restant en deçà du seuil annuel sont considérés comme non imposables, sont mentionnés en RNF potentielle et ne sont pas soumis au PAS.

Les montants restant au-dessus du seuil annuel sont considérés comme imposables, sont mentionnés en RNF et sont soumis au PAS.

Le mois où le seuil est atteint, les montants versés sont répartis entre RNF et RNF potentielle : RNF pour la partie au-dessus du seuil annuel, RNF potentielle pour la partie restant en deçà du seuil annuel. Ces informations sont portées sur un unique bloc versement.

Sur le bulletin de paie, les montants dépassant le seuil annuel sont pris en compte et uniquement ceux-là. Les montants en deçà du seuil peuvent être mentionnés à titre d'information.

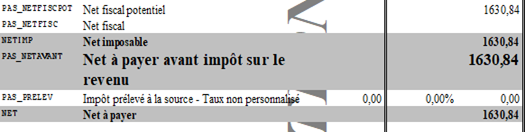

Cela se traduit sur la paie et en DSN de la manière suivante :

Seuil non atteint :

Seuil atteint sur le mois :

Les retours DSN

Ils doivent intégrer le téléchargement des CRM DGFiP qui contiennent les taux personnalisés de chaque salarié transmis dans la DSN précédente.

Le téléchargement des taux DGFiP n’est pas à proprement parlé dans les retours DSN. Il est effectué automatiquement lors de l’ouverture de la période de paye suivante.

Dans le traitement courant, le principe est le suivant :

- Envoi de la DSN de janvier 2019 avant l’échéance du 5 ou 15 février 2019.

- A partir de l’échéance plus 8 jours, c’est-à-dire le 13 ou le 23 février, les taux sont mis à disposition par la DGFiP : Ils sont donc valides pour deux mois c’est-à-dire pour notre exemple jusque fin avril 2019.

Cependant, le logiciel EIG téléchargera ces taux uniquement à l’ouverture de paye de de mars 2019 et pour les utiliser dans cette même paye.

Cette méthode permet d’éviter d’utiliser des taux différents pour un même salarié en fonction du jour où l’on calcule la paye.

Dans tous les cas, on aura toujours un taux valide que l’on pourra utiliser.

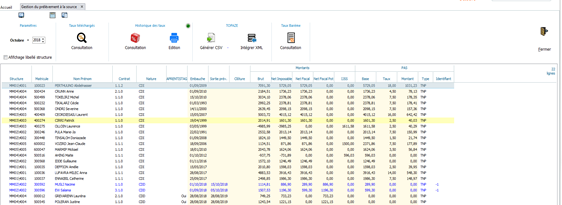

Gestion du PAS

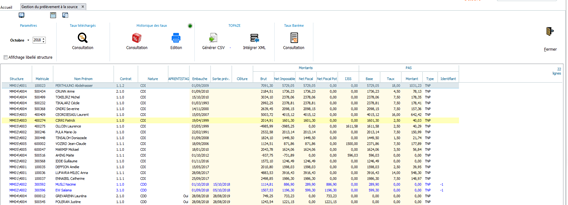

L’interface va vous permettre de :

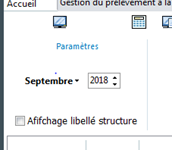

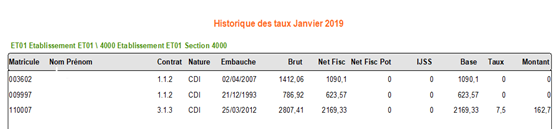

- Consulter les taux téléchargés depuis les CRM DSN pour un mois donné

- Consulter l’historique des taux avec les éléments suivants :

- Les dates de fin de contrat CDD

- Les contrats d’apprentissages

- Le net imposable

- Le net fiscal

- Le net fiscal potentiel

- Le montant des IJSS

- La base du PAS

- Le taux appliqué

- Le Montant du PAS

- Le type de taux (personnalisé ou non personnalisé)

- L’identifiant DGFiP du taux

Vous avez bien sur la possibilité d’éditer la consultation

Rappel : L’identifiant à (-1) correspond à un CDD court ou à terme imprécis.

Cette information est transmise via le bloc S21.G00.50.008 (voir paragraphe B sur les contrats courts).

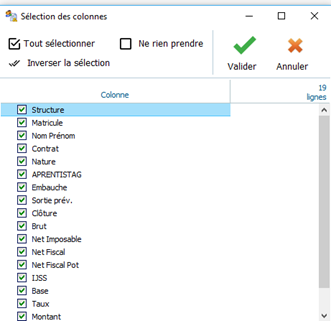

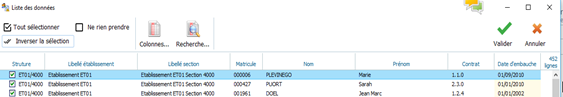

Vous avez également la possibilité en faisant un clique droit sur l’entête du tableau présenté, de sélectionner les colonnes que vous voulez affiché ou de copier le tableau pour l’insérer sous un tableur (Excel par exemple).

LE FICHIER TOPAZE

TOPAZE a été mis en place pour pouvoir récupérer le taux des salariés qui ne sont pas présents dans le CRM de la DSN qui a été déposé le 05 ou le 15 du mois et pour lesquels vous voulez appliquer le taux personnalisé. Cela concerne principalement les nouveaux salariés embauchés.

Ce n’est pas une obligation car en l’absence de taux personnalisé, ceux sont les taux barèmes qui seront utilisés.

Le principe : le logiciel EIGGRH repère tous les nouveaux salariés et les intègre dans un fichier.

Le fichier ainsi généré devra être déposé sur net-entreprises à destination de la DGFiP qui en retour vous mettra à disposition les taux dans un fichier .XML que vous pourrez intégrer via l’onglet Intégrer XML. Le retour n’est pas immédiat, il faut compter environ 24 heures pour le recevoir.

Sur Net-entreprises, il faut se rendre sur autres services (1) et ensuite TOPAze (2)

Plusieurs documentations sur le sujet sont disponibles aux adresses suivantes :

Note d’information reprenant les grands principes disponibles sur dsn-info.fr http://dsn-info.fr/documentation/donnees-taux-du-pas.pdf

Une fiche consigne se le service TOPAze pour le PAS : http://dsn-info.custhelp.com/app/answers/detail/a_id/2051/kw/2051

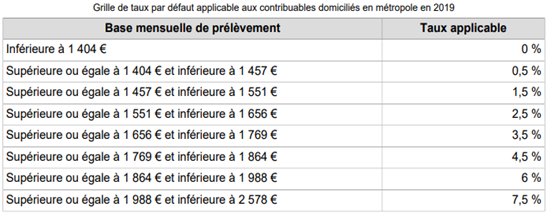

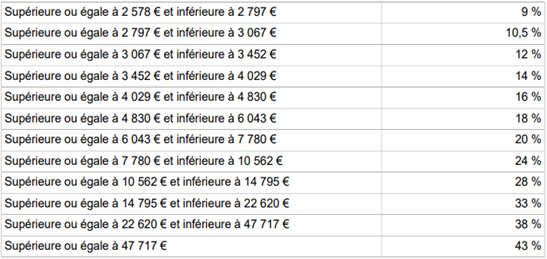

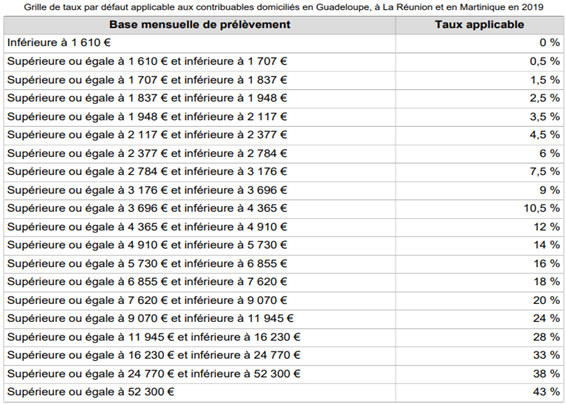

TAUX BAREME

Il correspond aux taux neutres par tranche de salaire net imposable.

Il est mis à jour tous les ans par le biais de la loi de finance qui fixe les nouvelles tranches à appliquer l’année suivante :

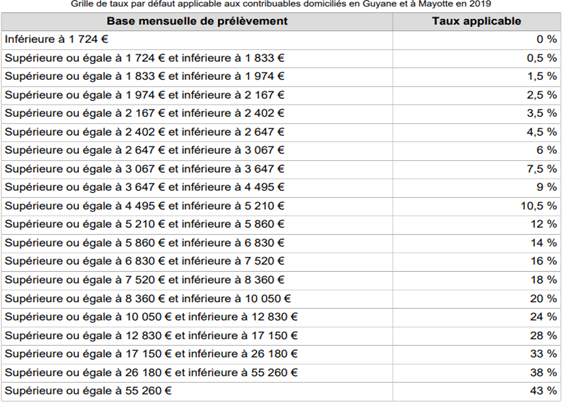

Pour 2019, la publication au BOFiP a eu lieu le 28/12/2018 et les nouvelles tranches à appliquer sont les suivantes :

- Barème 2019 Métropole :

- Barème 2019 Guadeloupe, Réunion et Martinique :

- Barème 2019 Guyane et Mayotte :

Sous EIG, la consultation vous permet de voir les taux barèmes appliquées pour les salariés qui ont un taux non personnalisé.

La gestion des indemnités journalières de sécurité sociale et de prévoyance

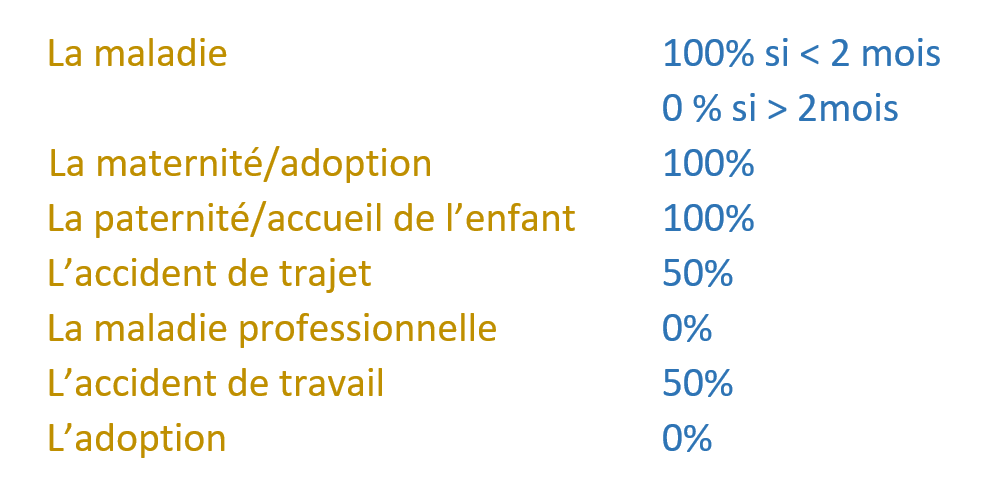

Rappel de l’impact des IJ sur le PAS:

- Il faut distinguer 2 éléments dans les indemnités journalières :

- Le montant des IJ à prendre en compte dans le net imposable. Celui-ci est toujours déclaré par la CPAM aux services des impôts comme auparavant.

- Le montant du PAS sur les IJ

1er cas : subrogation de l’employeur : L’employeur percevant des IJ doit procéder au calcul du PAS sur le salaire + les indemnités journalières.

2ème cas : pas de subrogation : C’est la Sécurité Sociale qui se chargera de précompter le montant du PAS sur les Indemnités Journalières.

Les différentes nature d’IJ Le pourcentage d’imposition

La nature des indemnités impactant différemment le PAS, il conviendra de saisir les bordereaux reçus selon les nouvelles modalités.

Nouvelle saisie des IJSS:

Documentation accessible -> Gestion des prestation IJSS

La saisie des IJSS subrogées ne peut plus se faire directement avec la saisie d’une rubrique en variable de paye, car le régime d’imposition diffère en fonction du type d’IJSS. A l’instar d’une saisie d‘absence ou de régularisation, il y a désormais une saisie d’IJSS qui est accessible directement depuis la fiche contrat ou en masse depuis le menu « traitements »

- Depuis le contrat d’un salarié :

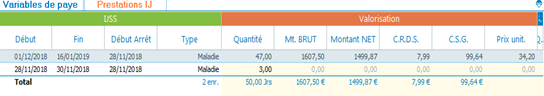

Cette saisie permet d’enregistrer l’arrêt de travail concerné, le montant reçu et les dates correspondant au montant reçu.

Dans le cas présent, nous avons fait ressortir une ligne pour 3 jours de carence.

Il était possible également de saisir directement la date de début de l’IJ au

01 12 2018 ainsi une seule ligne apparaitrait.

Le calcul de paye s’acquitte du calcul de l’incidence nette et de la CSG/CRDS sur IJSS et les impute dans des rubriques de paye spécifiques : IJSSMAL, IJSSNONIMP, IJSSMAT, IJSSAT.

Le calcul du PAS utilise ces rubriques pour calculer la base du PAS en fonction du type d’IJSS (100% pour les maternité et maladie moins de 2 mois, 50% pour les AT/MP, 0% pour les maladies de plus de 2 mois).

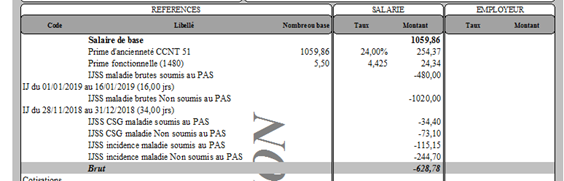

- Sur le bulletin de salaire :

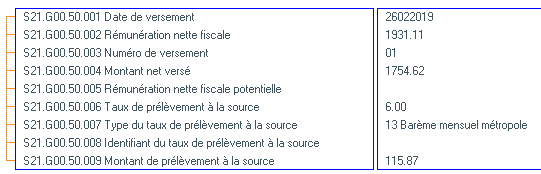

- Dans la DSN :

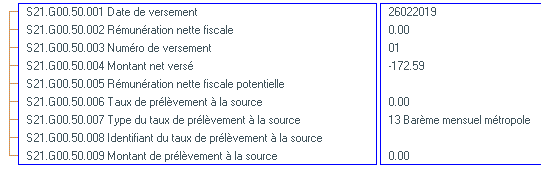

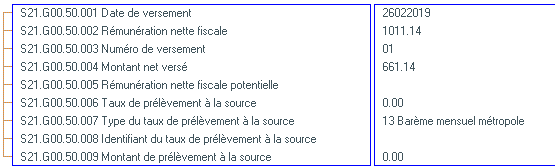

- Bloc 50

- Bloc 56

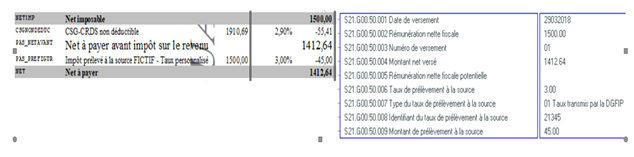

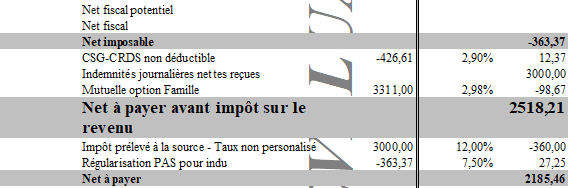

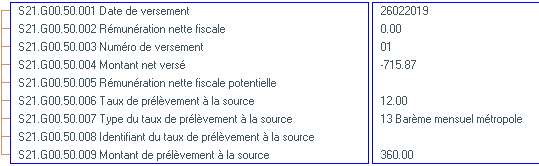

Exemple : salarié classique

Lorsqu’un salarié est absent pour maternité, l’absence est maintenue, son net imposable est de 1500€

On perçoit des IJSS pour 500€, ce montant est réintégré dans le brut, ainsi que la CSG/CRDS et l’incidence nette. Les IJSS ne sont pas dans le net imposable car elles ne doivent pas être déclarées par l’employeur en DSN (c’est la CPAM qui s’en charge).

En revanche, elles sont réintégrées dans la base du PAS.

Exemple : Apprentis/stagiaires

Les IJ subrogées versées à des individus apprentis ou stagiaires sont systématiquement imposées. Elles n'entrent cependant pas dans la détermination du cumul annuel des montants versés aux individus permettant le suivi du franchissement du seuil annuel d'imposition.

Les avantages en nature

Question des avantages en nature lorsque le salarié est absent tout le mois. En théorie, il est admis qu’il n’y ait pas de PAS dans ce cas. (Cf. http://dsn-info.custhelp.com/app/answers/detail/a_id/1940/kw/avantage%20en%20nature)

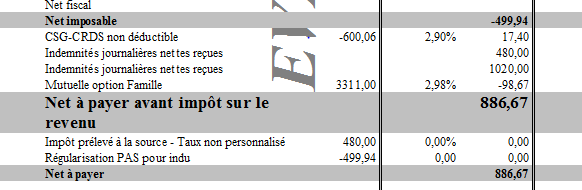

À titre de règle pratique, en l'absence de versement financier permettant de précompter du PAS, il est admis qu'aucun prélèvement ne sera opéré sur les avantages en nature et/ou gratifications exclusifs (mise à disposition d'un logement de fonction par exemple). Ainsi, dans pareil cas, même si le collecteur dispose d'un taux personnalisé transmis par la DGFiP, il doit forcer les données de PAS avec un taux de type " 13 - Barème mensuel métropole " et un taux de PAS à " 0.00 ".

Ainsi, par exemple si un employeur met à disposition un logement à titre gratuit à un gardien d'immeuble, bien dont la valeur locative est de 500 € par mois, il devra renseigner le bloc 50 "versement" de la façon suivante :

- G00.50.002 - Rémunération nette fiscale : 435,45

- G00.50.005 - Rémunération nette fiscale potentielle : 0,00

- G00.50.006 - Taux de PAS : 0.00 %

- G00.50.007 - Type de taux de PAS: 13

- G00.50.009 - Montant de PAS : 0,00

- G00.50.004 - Montant net versé : 0,00

Saisie arrêt

Dans le cas d’une saisie arrêt, la quotité insaisissable est calculée après déduction du PAS.

En ce sens, le PAS est considéré comme une cotisation salariale comme une autre et la quotité insaisissable sera toujours égal au RSA.

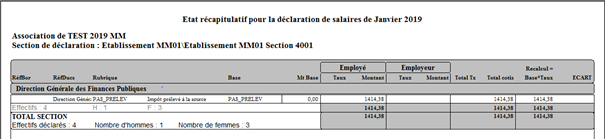

Édition DSN et contrôle

Édition dans les charges sociales

Au même titre que les autres tiers sociaux dans l’édition du récapitulatif pour la déclaration des salaires, on a l’édition de la Direction Générale des Finances Publiques

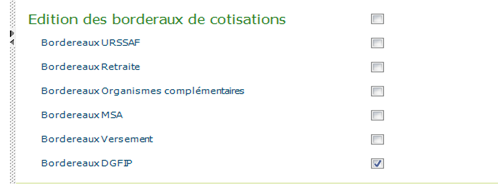

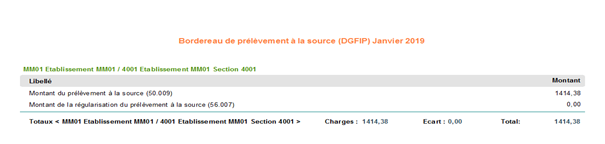

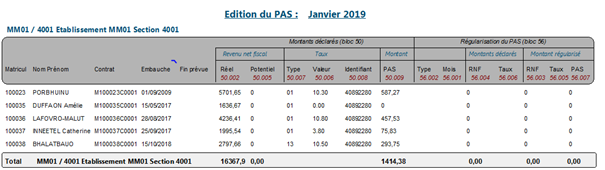

Les éditions du PAS dans la DSN :

A nouveau tiers déclarant, nouvelle édition de bordereaux de cotisation.

Vous avez 2 lignes qui distinguent le prélèvement à la source : bloc S21.G00.50.009 et les régularisations sur le PAS : bloc S21.G00.56.007

Le détail est accessible :

Pour avoir plus de détail sur la régularisation du PAS donc du bloc 56, vous pouvez faire une édition personnalisée et éditer l’élément du bloc 56 que vous voulez analyser.

Régularisation

Cette documentation a pour but d’énumérer les différents cas de régularisation et la procédure pour les déclarer en DSN.

Le principe

Deux types de régularisation PAS sont à considérer :

- Les régularisations à faire en paye et en DSN.

- Les régularisations à faire uniquement en DSN.

Tous les cas de régularisations présentés ci-dessous ne fonctionne pas en mode préfiguration. C’est la raison pour laquelle, dans les exemples présentés, le net à payer n’est pas forcément exact, car il inclut les montants de régularisation mais pas le montant du PAS préfiguration.

Les cas de régularisation

Le bloc 56 identifie trois types de régularisation.

- 01 : Régularisation de l’assiette

- 02 : Régularisation de taux

- 03 : Indu ou trop versé

Ces trois cas sont déclinés en sous-cas qu’il conviendra de définir.

Création des rubriques de régularisation

Les rubriques créées pour les régularisations de PAS sont les suivantes :

- PAS_REGRNFSAIS : Rubrique de paye à saisir pour la régularisation de la RNF.

- PAS_MTREGRNF : Rubrique de paye calculée automatiquement en fonction de la rubrique PAS_ REGRNFSAIS et le cumul de PAS déjà payé.

- PAS_REGULRNF : Rubrique de paye calculée automatiquement et ajoutée au net imposable.

- PAS_REGULRNFN1 : Rubrique de paye calculée automatiquement mais non ajoutée au net imposable car il s’agit de la régularisation de l’année précédente.

- PAS_MTREGINDU : Rubrique de paye calculée automatiquement dans le cas d’un net imposable négatif.

- PAS_MOISINDU : Rubrique de paye à saisir pour indiquer le mois de rattachement de l’indu.

Procédures pour les différents cas de régularisation

Régularisation d’assiette fiscale

Lorsque le net imposable est incorrect par suite d’une mauvaise codification (c’est-à-dire que la base brute est correcte, mais pas le net imposable), il convient tout d’abord de corriger la codification afin que le calcul du mois courant soit correct.

Il faut ensuite corriger les erreurs des mois précédents. Il suffit pour cela d’utiliser la rubrique PAS_REGRNFSAIS en saisie de variable.

Elle déclenchera automatiquement le calcul de la rubrique PAS_MTREGRNFI et PAS_REGULRNF et la création du bloc 56 en DSN, nécessaire à la déclaration.

Procédure

Dans la saisie du contrat, ajouter une variable directe. Choisir la rubrique PAS_ REGRNFSAIS.

Modifier ensuite la base pour indiquer le montant à régulariser c’est-à-dire la différence d’assiette (Assiette correcte – Assiette incorrecte).

La rubrique PAS_MTREGRNF sera calculée automatiquement en limitant votre saisie au cumul annuel de la base du PAS : En effet, la régularisation de PAS en découlant ne peut être supérieure à ce qui a déjà été payé.

Il faut ensuite indiquer le mois de l’erreur. Par défaut, c’est le mois précédent la période de paye. Si c’est un autre mois, il faut saisir la rubrique PAS_MOISINDU et indiquer le mois concerné.

Si l’erreur concerne plusieurs mois, il faut regrouper les montants et affecter la différence totale sur le dernier mois de l’erreur. ATTENTION, la rectification ne doit pas être à cheval sur deux années.

Les rectifications d’assiette fiscale sont limitées à l’année civile en cours (N) avec une mesure de tolérance jusqu’au 31/01/N+1. Dans les autres cas, le contribuable devra passer en direct avec la DGFIP. Il n’y a donc pas lieu de faire une rectification d’assiette fiscale lorsque cette échéance est passée. Pour éviter les erreurs, si les mois et année concernés ne sont pas conformes, le taux de la régularisation sera égal à zéro et le cumul net imposable ne sera pas modifié.

Si la différence est positive, le PAS est alors ajouté au PAS du mois en cours, ou déduit dans le cas contraire.

Exemple 1 : Rectification positive d’assiette fiscale

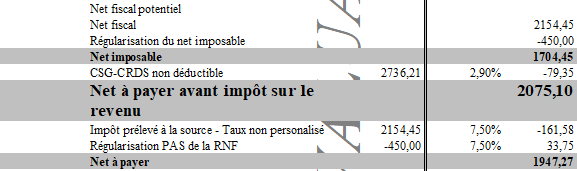

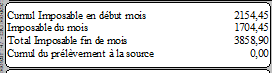

Dans cet exemple, le net imposable d’origine est de 2154.45€. La RNF est corrigée de 250€.

Le net imposable est soumis au PAS au taux en vigueur, et la rectification est soumise au PAS au taux de l’époque.

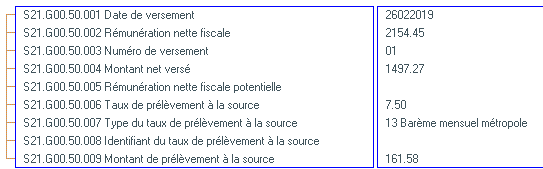

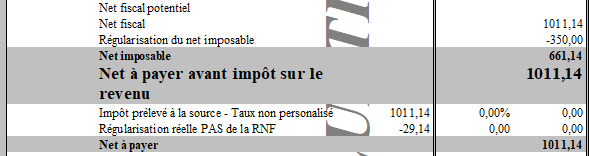

En DSN le bloc 50 traduit la déclaration du PAS du net imposable d’origine

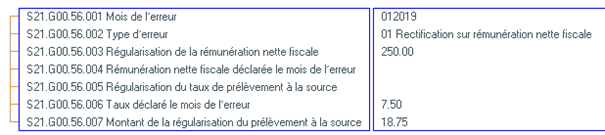

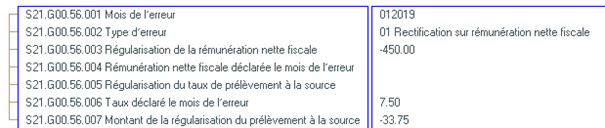

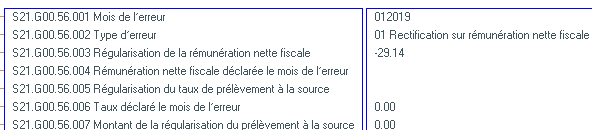

Et le bloc 56 traduit la déclaration de la régularisation du PAS

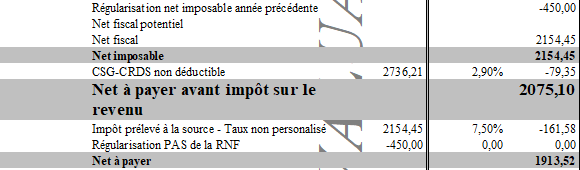

Exemple 2 : Rectification négative d’assiette fiscale

Ici, la rectification est de -450€

Le bloc 50 est déclaré comme suit :

La déclaration du bloc 56 est cette fois négative

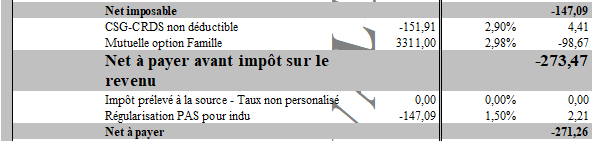

Exemple 3 : Rectification négative d’assiette fiscale sur l’année précédente

On a saisi dans la rubrique PAS_MOISINDU la valeur 12, pour indiquer que la régularisation de la RNF concerne décembre de l’année précédente.

Pour une régularisation sur l’année 2018, il n’y aura aucune rubrique d’alimentée car il n’y aura pas de PAS sur cette année

Exemple d’une régularisation de 2019 sur la période de janvier 2020 :

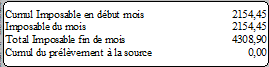

On remarque également que le net imposable du mois n’est pas impacté par cette régularisation, de même que le cumul imposable fin de mois.

Si la période n’est pas janvier, le bloc 56 en DSN n’est pas généré car la tolérance de rectification ne court que jusqu’au 31 janvier.

Régularisation de taux

Cette procédure est à appliquer lorsque l’employeur a utilisé un taux marqué DGFIP, mais qui ne correspond pas au taux de la DGFIP. Ce cas ne devrait en principe pas arriver car le logiciel EIG ne vous permet pas de modifier le taux téléchargé du CRM.

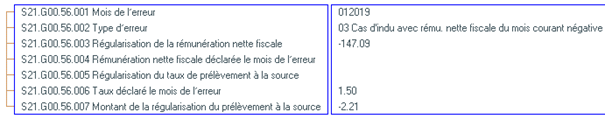

Cas d’indu général

Il s’agit de régulariser le PAS dans le cas d’un trop perçu.

Dans ce cas, il est préconisé lorsque cela est possible de mettre en œuvre le mécanisme de la compensation sur le revenu imposable du bénéficiaire du mois au titre duquel la régularisation est effectuée (bloc versement 50). Le collecteur ne renseigne alors pas de bloc régularisation.

Si une partie ou la totalité du montant trop-versé est récupérée hors compensation, le montant de trop-versé récupéré auprès de l'individu est renseigné dans un bloc régularisation, et le taux du mois de l'erreur lui est appliqué.

En résumé, chaque fois que le net imposable est négatif, quel qu’en soit la raison, on rentre dans le cadre de l’indu.

En conséquence, la gestion de l’indu est quasi automatique.

La seule saisie qu’il est nécessaire de faire, c’est l’indication du mois de rattachement de l’indu. Si cette saisie n’est pas faite, le programme considérera automatiquement que le mois de rattachement est celui précédent la période de paye en cours.

Fonctionnement

La rubrique PAS_MOISINDU doit être saisie en variable directe lorsque le montant du net imposable est négatif. Cela peut arriver notamment dans le cas :

- D’un trop versé antérieur.

- D’une régularisation d’absence payée alors qu’elle devait être non payée.

- De la saisie d’une absence non payée de deux mois sur un seul mois de paye.

Saisir le mois de rattachement de l’évènement. En fonction du mois saisi, le programme en déduira automatiquement l’année : N si le mois est inférieur au mois de paye en cours, N-1 si le mois est supérieur à la période en cours.

Si la rubrique n’est pas saisie, le mois de rattachement est égal au mois précédent la période en cours.

La rubrique PAS_MTREGINDU est alors calculée automatiquement : La base du PAS est négative, le taux de PAS est celui qui a été utilisé dans le mois de rattachement.

La génération de la DSN donne lieu à la création d’un bloc 56, bloc de régularisation du PAS.

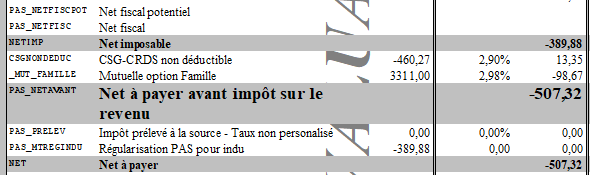

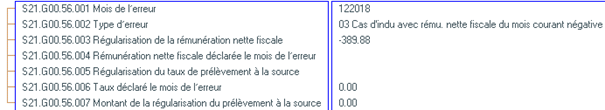

Exemple

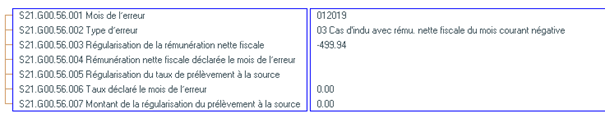

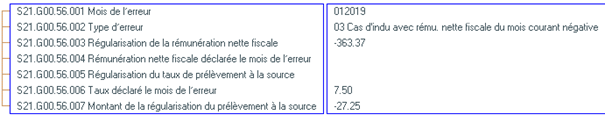

Dans cet exemple, un trop versé antérieur (saisie par l’intermédiaire de la rubrique AJUS_BRUT de -2000€) engendre un net imposable négatif.

La rubrique PAS_MTREGINDU est générée automatiquement permettant de régulariser le PAS.

Le taux utilisé est celui du mois précédent.

En DSN le bloc 50 est déclaré avec une RNF nulle

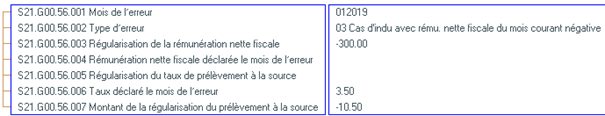

Et le bloc 56 permet de déclarer la régularisation

Cas particulier

Lorsque la période de rattachement se situe avant le 1er janvier 2019 (avant la mise en œuvre du PAS), le taux de la rubrique PAS_MTREGINDU sera égal à zéro, donc pas de remboursement de PAS, mais un bloc 56 sera néanmoins créé.

La rubrique de régularisation est affichée avec un taux nul.

Régularisation de plusieurs mois

Dans le cas d’un indu s’étalant sur plusieurs mois, il est admis de réaliser une seule régularisation. Le mois de rattachement doit dans ce cas être celui du dernier mois de l’erreur.

En revanche, il n’est pas possible de faire une régularisation d’indu sur deux exercices.

Régularisation et IJ

La saisie des IJ peut créer des situations particulières qui engendrent selon le cas des régularisations d’indu. En DSN, on pourra constater que parfois, plusieurs solutions s’offrent à l’utilisateur pour constituer le fichier DSN. Pour des questions de simplification, le logiciel EIG optera pour une des solutions données sans possibilité d’autre choix.

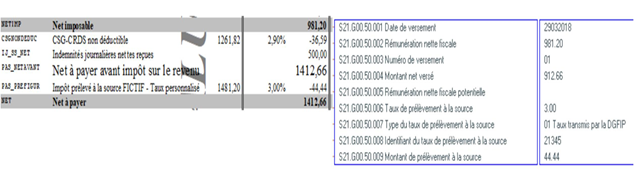

1er cas : Saisie d’une IJ inférieure au brut

Le net imposable est donc positif, l’IJ nette est ajoutée pour constituer la base du PAS

En DSN, le bloc 50 est constitué comme suit :

On constate que la RNF ne contient pas l’IJ nette

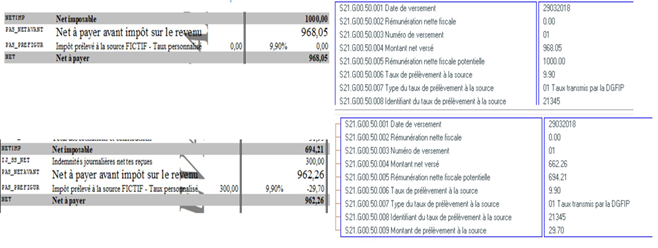

2ème cas : Saisie d’une IJ supérieure au brut

Le net imposable est négatif, on est donc dans le cas d’un indu.

D’une part, les IJ sont soumises au PAS au taux personnalisé en vigueur, d’autre part, la régularisation d’indu concernant la partie négative du net imposable est soumise au taux en vigueur au moment de l’absence des IJ (Nécessité de saisir la rubrique mois de l’indu).

En DSN, le bloc 50 est constitué ainsi :

Et il y a un bloc 56 concernant la régularisation :

3ème cas : Régularisation d’IJ

Lorsque l’IJ que l’on a saisi le mois précédent était incorrecte (Erreur sur le montant, IJ en réalité non imposable, etc..), il suffit alors de saisir l’IJ en négatif.

On est dans le cas d’un indu sur IJ, le programme calcule d’une part le PAS sur la partie net imposable classique au taux en vigueur, et d’autre part le PAS sur la régularisation d’IJ au taux en vigueur précédemment.

En DSN, le bloc 50 est constitué comme suit :

Et le bloc 56 de régularisation de l’IJ :

Régularisation et Apprentis ou stagiaires

Dans le cas d'un contrat d'apprentissage ou de stage, la rémunération versée à un apprenti ou un stagiaire est exonérée d'impôt sur le revenu en deçà d'un seuil annuel correspondant au montant du SMIC annuel (seuil d'imposition théorique, utilisé pour les besoins de l'exemple : 17 599 €). Ce montant est révisé chaque année (cf. art. 81 bis du Code Général des Impôts).

Les modalités d'application du PAS sont calées sur le caractère imposable à l'impôt sur le revenu. Les rémunérations versées doivent donc être soumises au PAS lorsque celles-ci sont imposables. Dans le cas des revenus versés aux apprentis et stagiaires, seule la fraction de rémunération dépassant le seuil d'exonération est imposable et fait l'objet d'un prélèvement à la source. A ce titre, les revenus excédant le seuil d'imposition doivent être déclarés dans la rubrique RNF (Rémunération nette fiscale) " S21.G00.50.002 " et soumises au PAS dans les conditions de droit commun.

A l'inverse, les revenus versés n'excédant pas le seuil d'imposition sont déclarés dans la rubrique RNFP (Rémunération nette fiscale potentielle) " S21.G00.50.005 " car ils ne doivent pas être soumis au PAS.

Nota : pour plus d'informations sur les modalités déclaratives des rémunérations versées aux apprentis et stagiaires, se référer à la fiche 1853 accessible sur le site DSN-info.

En cas de constatation par l'employeur d'un indu ou d'une erreur d'assiette sur la rémunération nette fiscale, la régularisation qui en découle peut rétroactivement avoir des conséquences sur le PAS prélevé au titre des mois où le seuil d'imposition a été franchi.

Les cas évoqués ci-dessous décrivent les diverses modalités de régularisation applicables suite à la constatation d'un indu ou d'une erreur d'assiette (impactant RNF et RNF potentielle) et leurs conséquences sur l'appréciation du seuil d'imposition prévu pour les apprentis et stagiaires.

1er cas : Régularisation d’assiette : Seuil non franchi

Puisque le seuil d’exonération des apprentis et stagiaires n’est pas franchi, il n’y a pas de régularisation de PAS à faire. La méthode qui consiste à faire une régularisation de la rubrique PAS_REGRNFSAIS ne doit pas être utilisée.

Il faut en revanche régulariser la rubrique NETIMP. Pour cela il suffit de saisir en variable directe la rubrique MAJIMPO en indiquant le montant de la régularisation de RNF.

Le net imposable est régularisé, mais le net à payer ne change pas.

En DSN, le bloc 50 se présente comme suit :

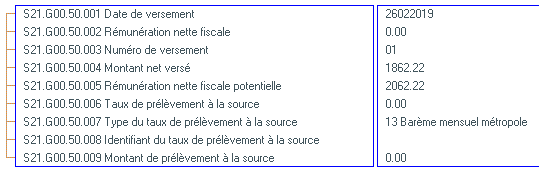

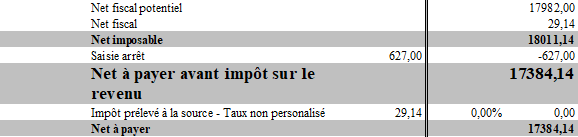

2ème cas : Régularisation d’assiette : Seuil franchi

Dans ce cas, on saisit la régularisation comme pour une régularisation d’assiette classique c’est-à-dire qu’il faut saisir la rubrique PAS_REGRNFSAIS pour saisir la différence d’assiette et la rubrique PAS_MOISINDU pour saisir le mois de l’erreur.

L’exemple qui suit est totalement théorique, il est plus qu’improbable que le seuil soit franchi dès le mois de janvier.

La base du PAS du mois de janvier est de 18011.14-17982=29.14

En février, une régularisation de la RNF de -350€ a pour conséquence que le cumul net imposable repasse en dessous du seuil : Il est donc nécessaire de régulariser le PAS à hauteur du PAS déjà prélevé, c’est-à-dire 29.14€.

3ème cas : Régularisation d’indu

La différence avec la régularisation de la RNF pour un apprenti, est qu’il n’y a pas de limitation dans le remboursement du PAS par rapport à l’année fiscale. Il est possible de faire un indu de l’année N-1 sur toute l’année N. Bien entendu, le remboursement est limité au cumul PAS payé dans l’année N-1.

Dans cet exemple, le salarié apprenti a un indu sur le mois de février 2019.

Dans le premier cas, l’indu est imputé au mois de janvier 2019. La régularisation est limitée au cumul PAS payé en 2019, c’est-à-dire 419.75 pour la base du PAS.

Dans le deuxième cas, on impute l’indu à décembre 2018. Outre le fait que le taux de PAS est à zéro, la base de la régularisation du PAS est égale à zéro (car pas de PAS en 2018)

Régularisations de bulletins

Les régularisations de bulletins utilisent les mêmes règles que les bulletins classiques :

- Si c’est une régularisation positive, le taux de PAS utilisé est le dernier taux personnalisé valide. A défaut, le taux sera un taux non personnalisé. En clair, si le dernier taux personnalisé connu date de moins de deux mois, il peut et sera utilisé.

La recherche du taux se fait au niveau du salarié et non pas au niveau contrat : Si une régularisation de bulletin est faite sur un contrat clos il y a 6 mois, mais que le salarié a un contrat en cours ou clos il y a moins de deux mois, il y aura un taux personnalisé valide.

- S’il s’agit d’une régularisation négative, c’est un indu. Dans ce cas, le taux utilisé pour la régularisation sera le taux utilisé sur le mois de clôture. En effet, le programme considère automatiquement que la régularisation concerne le mois de clôture. Le taux sera bien entendu égal à zéro si le contrat a été clos avant le 1er janvier 2019.

Sources

Régularisation d’assiette

- Rectification d’assiette fiscale

https://dsn-info.custhelp.com/app/answers/detail/a_id/1821/kw/regularisation

http://dsn-info.custhelp.com/app/answers/detail/a_id/1956

Régularisation de taux

- Taux de prélèvement à la source erroné avec variation des taux appliqués

https://dsn-info.custhelp.com/app/answers/detail/a_id/1343/p/608

- Taux de prélèvement supérieur au taux DGFIP

http://dsn-info.custhelp.com/app/answers/detail/a_id/1341/kw/regularisation

- Taux de prélèvement inférieur au taux DGFIP

https://dsn-info.custhelp.com/app/answers/detail/a_id/1342/kw/regularisation

Cas d’indu

- Régularisation trop versée pour le PAS

https://dsn-info.custhelp.com/app/answers/detail/a_id/1815/kw/regularisation

- Trop versé sur salaire avec changement de taux

https://dsn-info.custhelp.com/app/answers/detail/a_id/1346/p/608

https://dsn-info.custhelp.com/app/answers/detail/a_id/1347/p/608

- Cas d’indu effectués avant le 1er janvier 2019 :

http://dsn-info.custhelp.com/app/answers/detail/a_id/1805/kw/regularisation

Cas divers

- Régularisation d’IJ subrogées de base

https://dsn-info.custhelp.com/app/answers/detail/a_id/1920/p/608

- Régularisation sur plusieurs mois

https://dsn-info.custhelp.com/app/answers/detail/a_id/1822/p/608

- Régularisation des apprentis et des stagiaires

https://dsn-info.custhelp.com/app/answers/detail/a_id/1897/p/608

- Régularisation d’un reversement de PAS à la suite de la réception d’un CRM financier

https://dsn-info.custhelp.com/app/answers/detail/a_id/1813/p/608

https://dsn-info.custhelp.com/app/answers/detail/a_id/1346/p/608

- Gestion Pas créditeur

https://dsn-info.custhelp.com/app/answers/detail/a_id/1931/kw/credit%20de%20

Foire aux questions

Question 1 :

Pour les paies de décembre 2018, est ce que la date de paiement ou de versement peut être supérieure au 31/12/2018 ?

Non, il faut absolument que la date du versement soit sur décembre 2018.

De toute façon le programme empêchera cela.

Question 2 :

Si un salarié a été déclaré en AT et a commencé à percevoir des IJ qui sont déclarées en IJ AT donc à 50% et que plusieurs mois plus tard, la sécurité sociale dit que ce n’est pas de l’AT mais de la maladie, est-ce que le futur module de saisie des IJ gérera ce cas ?

Dans le cas d’une requalification d’un arrêt, il faudra, par le biais de la saisie des IJSS, saisir une régularisation d’IJSS, puis ressaisir les IJSS avec le bon motif. Le module gérera de lui-même les régularisations dans le PAS.

Question 3 :

Le futur module de saisie des IJ fera-t-il le lien avec la déclaration des arrêts de travail de la DSN ?

Le module va relier automatiquement la saisie des IJ en fonction des dates de remboursements et d’arrêts de travail. Si les dates de remboursements correspondent aux dates d’arrêts, la saisie est validée. Dans le cas contraire, un message indiquera que la saisie est invalide et que celle-ci ne pourra pas être reprise en paye.

Question 4 :

Les taux PAS se mettront-ils à jour tout seul à l’ouverture de la période ?

Oui, les taux issus du dépôt de la DSN du mois M (échéance 5 ou 15 du mois M+1), seront mis à disposition par la DGFiP le 13 ou 23 du mois M+1 et seront téléchargés automatiquement à l’ouverture du mois M+2

Question 5 :

Comment va être neutralisé le PAS pour les régimes frontaliers ?

Il y a une case à cocher dans les éléments financiers de la fiche personne.

Question 6 :

Quand l’arrêté ministériel avec le demi-smic 2018 va-t-il paraître et les utilisateurs EIG devront-ils mettre à jour dans les constantes ?

En même temps que le barème mensuel 2019 pour les taux non personnalisés en fin d’année.

Pour le barème, il sera téléchargé automatiquement, pour le reste, il faudra utiliser le module de mise à jour des taux et valeurs ou saisir manuellement les chiffres.

Question 7 :

Comment cela va-t-il fonctionner avec les Assistantes Familiales ? Car apparemment ils ont des frais payés à part de la paye. Voir leur net imposable.

Si ça n’est pas dans la paye, ça n’est pas dans le cumul net imposable ? Dans ce cas ça n’est déjà pas déclaré en DADSU-DSN

Question 8 :

Quel taux appliquer si c’est un CDD court mais que le salarié est connu à la DGFiP ? le taux neutre ?

Quid du salarié en CDD courts toute l’année ? 0€ versé de PAS mais pourtant imposable ?

Dans tous les cas, le taux neutre est appliqué quand on n’a pas de taux valide venant de la DGFiP.

Dès qu’on a un taux de la DGFiP valide (inférieur à 2 mois) c’est celui-ci qui est appliqué

Même principe dans le cadre d’un CDD de moins de deux mois, dès que l’on a un taux valide, il est appliqué et il n’y a plus d’abattement.

Question 9 :

Pourra-t-on utiliser le nouveau module des IJSS si nous n’utilisons pas le module arrêts de travail DSN ?

Non. Les arrêts de travail doivent être déclarés de toute façon en DSN, c’est une obligation.

Question 10 :

Lorsqu’un CDD entre le 28 du mois, et que sa paye est faite le mois suivant, a-t-il droit à 2 abattements ?

1 abattement par période de paye et par contrat

Question 11 :

Quid des IJ Paternité si maintenu ?

Idem comme de la maternité

Question 12 :

Quid des IJ Temps partiel thérapeutique maintenu ?

Les IJ TPT sont non imposables :

http://dsn-info.custhelp.com/app/answers/detail/a_id/1851/kw/th%C3%A9rapeutique

Les IJ TPT seront saisies dans le module IJ en tant que IJ maladie non imposable

Question 13 :

Si régularisation d’IJSS avec le nouveau module d’IJ, comment faire ?

Saisir le montant en négatif

Question 14 :

Comment va se passer l’ajout de [PAS_PRELEV.MONTANT] dans le paramétrage DSN du Montant Net Versé S21 G00 50 004 ?

Si c’est en automatique, les rubriques Mutuelle Part Employeur de l’utilisateur (_) ne vont-elles pas sauter ?

Le paramétrage DSN du net versé est automatique et se base sur le paramétrage du bulletin pour trouver les rubriques de complémentaires santé

Selon les indications de la fiche

http://dsn-info.custhelp.com/app/answers/detail/a_id/933/kw/net%20vers%C3%A9

Question 15 :

Dans le cas d’une embauche d’un salarié en CDI en cours de mois, que ce dernier est connu de la DGFiP et qu’il a choisi le taux personnalisé, quel taux appliqué ?

Si c’est le taux personnalisé, comment le télécharger ou l’indiquer dans EIG ?

Si c’est le taux neutre, peut-on forcer le salarié à prendre le taux neutre ?

Le système topaze permettra de télécharger les taux personnalisés pour les nouvelles embauches. Ce n’est pas une obligation, l’employeur peut appliquer le taux par défaut s’il n’a pas les ressources pour utiliser topaze. En revanche, il y est contraint au bout de deux moins car les retours DSN auront fourni le taux personnalisé

Question 16 :

Le téléchargement des taux PAS ne me remonte pas de taux pour certaines personnes alors qu’elles sont présentes depuis plus de 2 mois ?

Ces personnes ont expressément demandé aux impôts de ne pas communiquer leur taux à l’employeur. Dans ce cas on applique le taux neutre.

Question 17 :

Pourquoi certains CDD courts n’ont pas l’abattement de ½ SMIC ?

Leur taux de prélèvement à la source est connu donc appliqué.